Geldpolitische Trendwende steht bevor

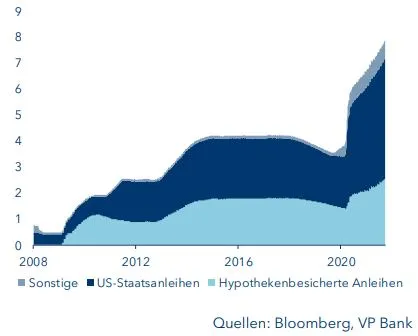

Der Ausstieg steht in den USA unmittelbar bevor. Für die ultra-expansive Geldpolitik als Antwort auf die Pandemie und ihre wirtschaftlichen Folgen besteht keine Notwendigkeit mehr. Die US-Notenbank Fed hat im Zuge der Corona-Krisenpolitik, ihre Anleihebestände verdoppelt. Ihr Wertpapierbesitz liegt nun bei knapp USD 8 Billionen (siehe Grafik).

Fed: Wertpapierbestände in Billionen USD

Gleichzeitig hat das US-Bruttoinlandprodukt (BIP) sein Vorkrisenniveau wieder erreicht, ja sogar überschritten. Die Fiskalpolitik ist derzeit sehr expansiv. Zusätzlich kommen steigende Inflationsrisiken hinzu. Die Knappheit an Vorprodukten und Rohstoffen nimmt mittlerweile gewaltige Dimensionen an. Die US-Erzeugerpreise legten zuletzt mit 8.3 % gegenüber dem Vorjahr zu. Besonders schwer wiegen die gestiegenen Energiekosten. Zwar hat der Gaspreis dank Selbstversorgung weit weniger stark zugelegt als in Europa, dennoch steht im Jahresvergleich eine Verdreifachung zu Buche.

Zwar wird die Verbraucherpreisinflation von gegenwärtig über 5 % deutlich fallen, doch die Frage ist, auf welchem Niveau sie im kommenden Jahr zu liegen kommen wird. Die US-Notenbank Fed – aber auch die anderen grossen Notenbanken wie etwa die Europäische Zentralbank (EZB) – sprechen deshalb von gestiegenen Inflationsrisiken.

Die Währungshüter sind also zum Handeln aufgefordert, auch wenn aufgrund der Materialknappheiten wirtschaftliche Risiken auszumachen sind. Ihr gut gefüllter Werkzeugkasten macht den Spagat zwischen Inflations- und Wirtschaftsrisken möglich. So wird eine Reduktion der monatlichen Wertpapierkäufe die US-Wirtschaft nicht ins Wanken bringen und doch ist dies ein starkes Signal, dass man den gestiegenen Inflationsrisiken nicht tatenlos begegnet.

Fed handelt

Die Fed wurde bei der September-Sitzung des Offenmarktausschusses sehr deutlich: Die Wirtschaft sei den Beschäftigungs- und Inflationszielen nähergekommen, hiess es. Damit sei auch eine Reduktion beim Kauf von Vermögenswerten gerechtfertigt. Fed-Chef Jerome Powell stellte eine Drosselung der Anleihekäufe im Anschluss an die nächste Sitzung vom 2. und 3. November in Aussicht. Nach seinen Aussagen könnten die Anleihekäufe bereits zur Mitte des kommenden Jahres ganz eingestellt werden.

Dies wäre deutlich schneller als beim letzten Tapering, also der Reduktion der Wertschriftenkäufe. Damals liess sich die Fed insgesamt zehn Monate Zeit, von Dezember 2013 bis Oktober 2014.

Derzeit kauft die Fed monatlich für netto USD 120 Mrd. Wertschriften. Würde sie die Reduktion gleichmässig auf acht Monate verteilen (Annahme: Die Fed beginnt im November und beendet im Juni), müsste das Kaufvolumen sich monatlich um jeweils rund USD 15 Mrd. reduzieren. Denkbar wäre auch, dass die Drosselung sanft beginnt und das Tempo dann sukzessive gesteigert wird. Diese Variante erscheint uns jedoch als wenig wahrscheinlich, da die Fed im Jahr 2022 dann zu stark auf die Bremse treten müsste. Auch beim letzten Tapering reduzierte die Fed die monatliche Anleihekäufe gleichmässig um jeweils USD 10 Mrd.

Wie geht es nach dem Tapering weiter?

Nach Abschluss des Taperings, dürfte die Fed ihre Bilanzsumme zunächst unverändert belassen, Fälligkeiten werden reinvestiert. Der Fokus wird sich dann zunächst wieder auf konventionelle Massnahmen richten. Die zuletzt im September publizierten Projektionen, die die Erwartungen der Mitglieder des geldpolitischen Führungsgremiums der Fed zeigen, sehen bereits für 2022 eine erste Zinserhöhung vor. Dies bedeutet gleichzeitig, dass nur kurze Zeit nach Einstellung der Wertpapierkäufe eine erste Zinserhöhung erfolgen könnte. Damit wäre das Tempo ebenfalls deutlich schneller als nach Beendigung der Anleihekäufe im Oktober 2014. Damals folgte die erste Zinserhöhung erst im Dezember 2015.

Der Leitzins könnte den Projektionen zufolge bis Ende 2023 auf ein Prozent steigen, was drei Zinsschritte zu 25 Basispunkten voraussetzen würde. Die Fed scheint es eilig zu haben. Die rasche wirtschaftliche Erholung und die gestiegenen Inflationsrisiken schlagen sich also durchaus im angedachten geldpolitischen Kurs nieder.

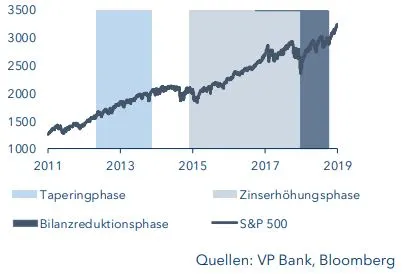

Wie die Finanzmärkte reagier(t)en

Noch bevor die Fed im Jahr 2013 begann, das monatliche Aufkaufvolumen zu reduzieren, kam es zu einem heftigen Anstieg der Bondrenditen, eine Episode, die als «Taper Tantrum» in die Marktgeschichte einging. Die Aktienmärkte hingegen entwickelten sich im Trend weiter freundlich. Selbst die Ende 2015 eingeleiteten Zinserhöhungen taten der guten Stimmung keinen Abbruch.

Der Grund: Ein Tapering bedeutet lediglich eine Reduktion der monatlichen Anleihekäufe, die Fed-Bilanz wächst also weiter und damit wird die Wirtschaft weiter monetär unterstützt. Genau diese Tatsache hält die Finanzmärkte weiter bei Laune. Nichtsdestotrotz dürfte sich diesmal der begonnene Renditeanstieg fortsetzen. Die langfristigen Zinsen spiegeln eben auch die Markterwartungen hinsichtlich der kurzfristigen Zinsen. Da das Tapering den Märkten signalisiert, dass die Fed in Zukunft die Zinsen anhebt, werden aus unserer Sicht die Renditen für länger laufende US-Staatsanleihen sukzessive steigen. Im Bereich 10jähriger Treasuries rückt zunächst die Marke von 2 % ins Visier.

Mit Blick auf den letzten geldpolitischen Straffungszyklus lässt sich sagen, dass erst die Reduktion der Fed-Bilanzsumme in Kombination mit Zinserhöhungen zu Reaktionen an den Finanzmärkten führten. Die Fed begann im Oktober 2017 mit der Reduktion ihrer Bilanzsumme, in dem sie Fälligkeiten nicht wieder anlegte. Zunächst wurde mit einer monatlichen Reduktion im Umfang von USD 10 Mrd. begonnen. Der Betrag wurde dann schrittweise um jeweils USD 10 Mrd. erhöht, bis die Bilanzsumme monatlich um USD 50 Mrd. sank. Der Vorgang endete schliesslich im September 2019. Die Geldmengenreduktion ging temporär mit erhöhten Risikoaufschlägen an den Geldmärkten einher, was an den Aktienmärkten für erhöhte Volatilität sorgte. Dabei dürfte die Zinssensitivität des Aktienmarktes in den letzten Jahren zugenommen haben, schliesslich ist das allgemeine Bewertungsniveau angestiegen und auch der Anteil der Wachstumsaktien hat zugenommen. Kurzum: Erst die Reduktion der Geldmenge könnte zu einer ernsthaften Belastungsprobe werden.

S&P 500 und Geldpolitik 2013 bis 2019

Auch für den Dollar ist eine geldpolitische Straffung nicht zwangsläufig mit Kursgewinnen verbunden. Während des Tapering 2014 standen für die US-Valuta sogar leicht Kursverluste gegenüber dem Euro auf der Agenda. Zwar konnte der Greenback Ende 2014 aufgrund des Ausblicks auf US-Zinserhöhungen gegenüber der europäischen Gemeinschaftswährung deutlich zulegen. Doch Anfang 2017 bis Mitte 2018 büsste der Dollar einen Teil seiner Kursgewinne wieder ein. In diesem Zeitraum verlor die Währung breitflächig – und dies, obwohl die Fed sogar die Bilanzsumme reduzierte.

Auch während der sehr ausgeprägten geldpolitischen Straffung von 2004 bis 2007, als die Fed den Schlüsselzins von 1 % auf 5.25 % erhöhte, büsste der breite US-Dollar-Index rund ein Viertel seines Wertes ein. Gegenüber dem Euro standen in der damaligen Phase Kursverluste von knapp 30 % zu Buche – und das, obwohl die EZB die geldpolitischen Zügel deutlich weniger stark anzog.

Gerade deshalb sollten aus einer straffen US-Geldpolitik keine vorschnellen Schlussfolgerungen für den Dollar abgeleitet werden. Vielmehr neigt die US-Valuta in Phasen eines globalen wirtschaftlichen Aufschwungs zur Schwäche – unabhängig von der geldpolitischen Ausrichtung der Fed. Ein konjunktureller Abschwung einhergehend mit zunehmender Verunsicherung an den Finanzmärkten führt hingegen tendenziell zu Aufwertungen des Greenbacks. Das verdeutlicht: Der Dollar wird vor allem als «sicherer Hafen» gesehen.

Was macht die EZB?

Die Europäische Zentralbank (EZB) wird sich der Fed nicht anschliessen. Zwar entschlossen sich die europäischen Währungshüter ihre Käufe im Rahmen des Pandemie-Notfallprogramms (PEPP) zu reduzieren, doch sollte dies nicht als «Tapering» verstanden werden. Die EZB hatte ihre Käufe im zweiten und dritten Quartal 2021 erhöht, um den erhöhten Fälligkeiten von Staatsanleihen im Währungsgebiet gerecht zu werden. Sie geht somit lediglich wieder auf ihr Normalmass zurück. Wir rechnen damit, dass die europäischen Währungshüter fahrplangemäss das PEPP-Programm zum März 2022 einstellen werden.

Unbestätigten Gerüchten zufolge denkt man in Frankfurt über einen PEPP-Ersatz nach. In Anbetracht der gestiegenen Inflationsraten erachten wir ein neues Kaufprogramm als nicht opportun. Doch das Ende von PEPP bedeutet nicht, dass die EZB auf sogenannte quantitative Massnahmen verzichtet. Denn parallel zu diesem Notfallprogramm liefen die Käufe im Rahmen des seit dem Jahr 2015 bestehenden Asset-Purchase-Programme (APP) mit monatlich EUR 20 Mrd. weiter. EZB-Chefin Christine Lagarde wird nach Einstellung des PEPP vorerst an APP festhalten. Die an den Finanzmärkten erwarteten ersten Zinserhöhungen für Ende 2022 bzw. Anfang 2023 erachten wir deshalb als zu ambitioniert. Die EZB dürfte die Leitzinsen erst im zweiten Halbjahr 2023 erhöhen.

Fazit

Das Ende der ultra-expansiven Geldpolitik steht bevor. Die Fed wird ab November ihr monatliches Wertpapierkaufvolumen reduzieren. Die EZB wird sich hingegen mit einer geldpolitischen Wende noch länger Zeit lassen. Die leicht straffere Geldpolitik der Fed heisst nicht unbedingt, dass es an den Aktienmärkten zu Kursverlusten kommt oder der Dollar sich aufwertet. Erst wenn die Fed Fälligkeiten von Wertpapieren nicht mehr reinvestiert und den Märkten Liquidität entzieht, muss mit erhöhter Volatilität gerechnet werden.

Download

Wichtige rechtliche Hinweise

Diese Dokumentation wurde von der VP Bank AG (nachfolgend Bank) erstellt und durch die Gesellschaften der VP Bank Gruppe vertrieben. Diese Dokumentation stellt kein Angebot und keine Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten dar. Die darin enthaltenen Empfehlungen, Schätzungen und Aussagen geben die persönliche Auffassung des betreffenden Analysten der VP Bank AG im Zeitpunkt des auf der Dokumentation genannten Datums wieder und können jederzeit ohne vorherige Ankündigung geändert werden. Die Dokumentation basiert auf Informationen, welche als zuverlässig eingestuft werden. Diese Dokumentation und die darin abgegebenen Einschätzungen oder Bewertungen werden mit äusserster Sorgfalt erstellt, doch kann ihre Richtigkeit, Vollständigkeit und Genauigkeit nicht zugesichert oder gewährleistet werden. Insbesondere umfassen die Informationen in dieser Dokumentation möglicherweise nicht alle wesentlichen Angaben zu den darin behandelten Finanzinstrumenten oder deren Emittenten.

Weitere wichtige Informationen zu den Risiken, welche mit den Finanzinstrumenten in dieser Dokumentation verbunden sind, zu den Eigengeschäften der VP Bank Gruppe bzw. zur Behandlung von Interessenkonflikten in Bezug auf diese Finanzinstrumente sowie zum Vertrieb dieser Dokumentation finden Sie unter https://www.vpbank.com/rechtliche_hinweise_de.pdf